疫情背景下我国医废处理能力的短板显现。

生态环境部表示:疫情发生以来,全国有22个市医疗废物处理超负荷运行,28个市满负荷运行或者接近满负荷运行,为我国医废处理体系带来考验,将采取措施补齐医废处理能力的短板。

医疗废弃物指的是医疗卫生机构在进行诊断、治疗、护理等活动过程中产生的具有直接或者间接感染性、毒性以及其他危害性的废物。医疗废弃物具有空间污染、急性传染和潜伏性传染等特征,若管理不严或处置不当,极易造成对水体、土壤和空气的污染,成为传播病毒的源头,并造成疫情扩散。因此医疗废弃物需要专业人员对此收集与暂存、转运、处置。

目前,我国医废处理技术主要有灭菌消毒法、高温焚烧法、等离子体法、热解法和卫生填埋法等。由于医废可燃性成分较高,因此高温焚烧法是目前主流的处置技术。

医废处理产业链上游主要为医废生产,医废来源主要为医疗机构。中游为医废收集运输,主要包括环卫清洁/收转装备及医废智能物流处理系统。下游为医废处理,包括医废处理装备、医废焚烧处理和医废资源化处理。

上游

一、医废产量

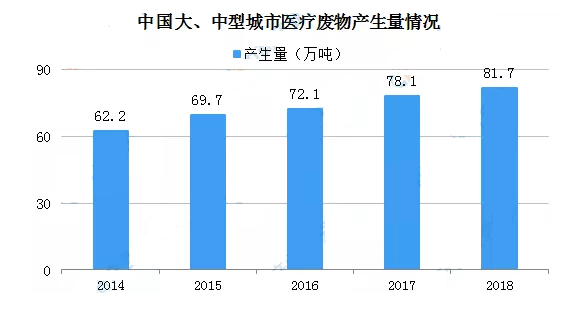

当前,我国医疗服务水平稳步提升,医疗卫生机构诊疗人次和入院人数增加,医疗废物产量也持续增加。2018年200个大、中城市医疗废物产生量81.7万吨,上海、北京、杭州医疗废物产量位列全国前三。

二、医疗机构

2019年末,全国医疗卫生机构总数达1007545个,比上年增加10112个。其中:医院34354个,基层医疗卫生机构954390个,专业公共卫生机构15924个。与上年相比,医院增加1345个,基层医疗卫生机构增加10751个。

2019年,全国医疗卫生机构总诊疗人次达87.2亿人次,比上年增加4.1亿人次(增长4.9%)。2019年居民到医疗卫生机构平均就诊6.2次。2019年总诊疗人次中,医院38.4亿人次(占44.0%),基层医疗卫生机构45.3亿人次(占52.0%),其他医疗卫生机构3.5亿人次(占4.0%)。与上年比较,医院诊疗人次增加2.6亿人次,基层医疗卫生机构诊疗人次增加1.2亿人次。

2019年,全国医疗卫生机构入院人数26596万人,比上年增加1143万人(增长4.5%),年住院率为19.0%。2019年入院人数中,医院21183万人(占79.6%),基层医疗卫生机构4295万人(占16.1%),其他医疗机构1118万人(占4.2%)。与上年比较,医院入院增加1166万人,基层医疗卫生机构入院减少81万人,其他医疗机构入院增加57万人。2019年,全国医院病床使用率83.6%,出院者平均住院日为9.1日,医院出院者平均住院日比上年略有下降。

中游

一、环卫车辆产量增加

近年来,随着我国城镇水平不断提高,叠加市场化进程加速推进,我国环卫装备行业也进入快速发展时期。统计数据显示,我国环卫车辆产量从2010年的3.32万辆增长至2018年10.70万辆,年均增长率达15%。政策对环卫车更新优化的支持力度不减,环卫装备的水平和更新换代仍将持续,叠加行业发展过程中特定事件(新能源、垃圾分类等)对产销量的刺激,环卫车以及环卫设备的需求仍将维持在较高的水平。

二、环卫专用车的设备总量增加

在需求和政策的双重推动下,我国环卫专用车辆设备总数稳步增长。2011年起,环卫专用车的设备总量突破10万台,并且以超过15%的复合增长率持续扩展。2018年,全国城市市容环卫专用车辆达到25.25万台。2019年,随着全国垃圾分类的进一步推行,预计城市市容环卫专用车辆的需求也会进一步增加,2020年预计突破30万辆。

三、环卫机械设备行业竞争激烈

环卫机械设备是进行环卫机械化作业的主要工具,是国家环境卫生事业持续发展不可或缺的基础设施之一。环卫设备主要包括环卫清洁设备、垃圾收转装备和垃圾处理装备三大类。随着社会的进步,垃圾无害化的呼声越来越高,垃圾的收集、运输与处理的各个环节离不开环境卫生的设施设备。

我国环卫机械设备行业龙头不明显,仍然是以中小企业为主,占行业企业总数的七成以上,而大型企业数量占比不到三成。政策的加码使得环卫机械设备企业数量持续上升,企业之间竞争将愈发激烈。

目前,环卫机械设备行业重点企业为:富春环保、盛运股份、盈峰环境、山推股份、鞍重股份、天奇股份、华宏科技、龙马环卫、航天晨光、华西能源、龙净环保、川润股份等。

四、环卫机械设备发展机遇与挑战

发展机遇:现在我国环卫机械设备产业面临着的发展机遇主要有:全民可持续发展战略理念和环保意识的提高为环卫作业方式的改变及环卫机械化发展打下了思想基础。国家加大了政策扶持与各级政府资金投入。国务院明确要求环卫业是国家支持、发展的产业,国家有关部门下发文件把城市生活垃圾处理技术和成套设备确定为目前重点发展的高技术产业优先发展领域,建设部制定了清运作业机械化、半机械化、道路机械化程度、垃圾、粪便无害化处理率的明确发展要求。

面临挑战:环卫机械设备的发展离不开政府的支持和资金投入,目前政府财力有限,环卫体制改革和环卫投资体制改革的完成还有一个过程。我国环卫机械设备行业底子薄、科研力量较弱、分散的问题还普遍存在,缺乏对环卫系统工程的研究和环卫情报资料信息,不能很好地面对市场急需、技术难度较大的环卫机械设备产品及成套设备的制造开发。

下游

一、医疗废物处理设备

医废处理设备主要有医疗垃圾袋/桶、医废推车、垃圾运输车、中转站等。医疗废物的产量呈井喷式增长,医疗垃圾处理设备需求大增。尤其是《医疗机构废弃物综合治理工作方案》中对基层行政区域的医疗废物处置的要求,将会出现新建/购置一批医疗废物专门收集、转运和处置设施的需求。预计,2020年中国医疗废物处理设备产量将逼近25000台。

二、医废焚烧发电

医废处理最常用的手段是无害化气化焚烧。一般来说,普通垃圾焚烧厂并不具备医疗废物的处置能力和相关资质。然而,从技术层面看,利用生活垃圾焚烧设施应急处置医疗废物是否具备可行性?对此,生态环境部固体废物与化学司近日公开介绍,通过优化工艺流程,强化管理、卫生防疫要求和人员培训,使用生活垃圾焚烧设施(炉排型)应急处置医疗废物具有较好的可行性。目前,垃圾发电厂协同处置医废方面技术还不是特别成熟,但发展前景非常广阔。

1、垃圾焚烧行业市场规模

由于用地紧张和二次污染,填埋已经出现瓶颈。尤其在我国东部等一些经济发达省份,人口密度大,预计此垃圾焚烧将逐渐成为垃圾处理的主要方式。2019年是我国垃圾焚烧发电项目建设最多的一年。据统计,新增生活垃圾处理规模12.79万吨/日,到2019年底,国内建成并运行的生活垃圾焚烧发电厂超过430座,处理能力达到49.24万吨/日。

截止到2019年底,全国30个省垃圾焚烧发电累计装机容量1202万千瓦,较2018年增长31%。初步预测2020年垃圾焚烧发电装机容量将会按照目前增速继续发展,垃圾焚烧发电装机容量将会达到1450万千瓦。

2、垃圾发电发展高度集中

目前垃圾发电行业的上市企业主要包括三类:一是国有企业,如光大国际、中国环境保护集团、康恒环境、绿色动力、深圳能源、北京控股、重庆三峰、上海环境、广州环保、瀚蓝环境等;二是民营企业,如锦江环境、粤丰环保、旺能环境、伟明环保、中国天楹等;三是外资企业,如威立雅中国等。中国战略性新兴产业环保联盟理事长张益表示,2019年,我国生活垃圾焚烧项目的市场化比例达到80%左右,在市政公用和环境领域处于领先水平。

2019年,前1、前5和前10名企业的焚烧处理规模分别约占17%、40%和62%,近几年行业集中度呈上升趋势,其中光大国际的领先优势在扩大。

2019年,国企占比约为63%,民企占比约为35%,外企占比约为2%,自2018年下半年起“国进民退”趋势明显,预计2021年国企占比将超过70%。

三、资源化利用——塑料

塑料具有原材料来源丰富、成本低,成型加工容易、生产率高,构件质轻、比强度高,耐磨、自润滑性、耐腐蚀性、电绝缘良好,消声性和减震性佳等诸多优点。广泛应用于工业和农业生产、交通、航空、航天、高铁、汽车、建材、家电、电子电气、包装、医疗等领域。当今,塑料制品已成为经济、社会和人们日常生活的重要组成部分,人们生活离不开塑料,塑料让人们生活更美好。

1、塑料制品产量下降

近年来,我国塑料制品行业保持着稳定的增长,但在2018年出现了明显的下滑。这与国内行业政策出台也有一定程度的关系,比如说环保严查,自2017年开始的环保严查,下游小厂、不合规企业被陆续取缔、关停,另外政府对塑料制品的限制使用也制约了塑料制品产量的增加,在2018年表现的尤其明显。数据显示,2019年塑料制品产量为8184.2万吨,同比增长3.9%。2020年1-7月全国塑料制品产量为3976.5万吨,同比下降15.7%。受禁限塑政策影响,预计2020年产量将出现下滑。

2、塑料企业聚集沿海地区

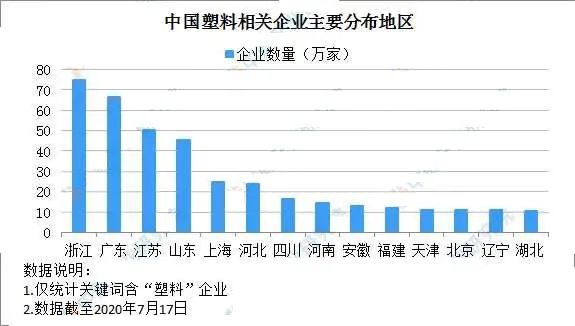

据企查查数据,目前,全国塑料相关企业475万家,主要分布在浙江、广东江苏、山东等沿海地区。浙江、广东、江苏、山东、上海、河北、四川、河南、安徽、福建、天津、北京、辽宁、湖北塑料相关企业超10万家。其中,浙江塑料行业相关企业超70家位居全国第一。

3、中国塑料加工行业处于转型升级的关键阶段

面对新时代,塑料加工行业已到了转型发展的关键时期。现代塑料加工业正在向高技术含量、信息化、数据化、智能化方向发展。现阶段技术的进步将会成为发展的主要动力,需要继续深化“政产学研金用”的集成联动,牢牢把握以智能化为抓手,坚持“功能化、轻量化、生态化、微成型”技术发展方向,坚持创新驱动发展,实施高端化发展战略,坚持“资源节约型、环境友好型、科技创新型”的产业发展方向,大力实施“绿色、低碳、循环、生态”的产业发展方略,开发新型的生态环境材料,依靠科技进步不断提高废塑料资源利用水平,全面推进产业转型升级和塑料加工业的健康可持续发展。

三、资源化利用——不锈钢

从产量上看,2001-2019年我国不锈钢产量增长较快,2006年达到530万吨,成为世界最大的不锈钢生产国。2019年,我国不锈钢产量为2940万吨,同比增长了10.09%,增速进一步提升。截止至2020年上半年中国不锈钢粗钢产量为1396.1万吨,同比减少了2.74%。

2010-2019年我国不锈钢表观消费量总体呈增长趋势,2019年中国不锈钢表观消费量2405万吨,同比增长12.8%。受疫情影响,2020年上半年中国不锈钢表观消费量达到1165.85万吨,同比减少2.27%。

不锈钢行业集中度较高,截至2019年底,不锈钢行业前十企业生产份额占比超80%,总体竞争较为激烈,且随着未来新增炼钢产能的集中释放,中国不锈钢行业集中度也将进一步提高。

头部企业包括青山集团、太钢不锈等。青山控股集团公司是目前全球不锈钢龙头企业,产量约占全球产量的20%。太钢不锈是国内老牌的不锈钢企业,位居行业领军位置,产品多为高端不锈钢产品,但青山控股依托自身掌控的资源优势和一体化低成本冶炼方式,规模不断扩张,大有追赶之势。

四、医废处理

1、医废处理量增加

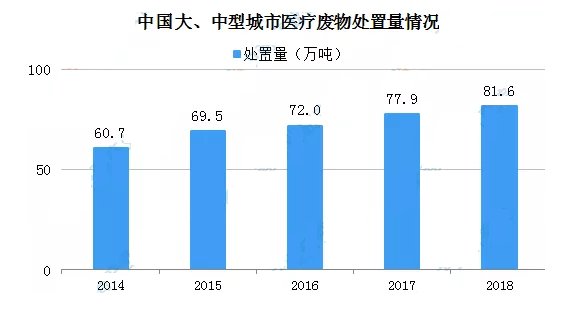

目前,大部分城市医疗废物都得到及时妥善处置,2014年中国大、中城市医疗废物处置量60.7万吨,2018年中国大、中城市医疗废物处置量增至81.6万吨。

2、医废处理收费标准管控严格

由于医疗机构具有较强的公用事业与社会福利性质,政府对医疗相关行业的收费标准管控也较为严格。目前国内医疗废物处理常见的收费计算方式分为三类:一是按患者人次/病床数量乘以单价计费;二是按照固定档次费用收取;三是按废弃物重量计费。根据折算,近年来的收费标准大致落在2500-4000元/吨之间,与工业危废的处理均价近似。根据2016年统计,后者的焚烧均价为3270元/吨,无害化如固化、填埋等均价为2600元/吨。

3、医废处置行业利润率较高

根据天眼查数据显示,我国目前共有2685家从事医疗废弃物处理相关业务的企业。由于产生量比较稳定且具备较稳定的现金流,医疗废物处理利润水平相对较高。从能够看到的公开盈利数据看,医疗废物处置行业利润率较高,盈利能力强,毛利率多集中在40~60%之间,净利率有些可达30~40%。据润邦股份发行股份购买资产交易报告书披露,中油优艺医疗废物处置业务板块,2018年医疗废物产能为2.49万吨,医废处置收入8107万元,毛利3648万元,毛利率为45%;汇洋环保子公司常德市安邦医疗废物处置有限公司拥有医废产能3300吨/年,2016-2018年营收分别为1342万元/1780万元/1948万元,净利润分别为520万元/603万元/738万元,净利润率分别为38.75%/33.88%/40.17%。

4、医疗废物处理市场潜力大

随着医疗废物管理逐渐深入,我国的医疗废物管理日益收到重视,从无到有,从粗放到精细,逐步完善和推进不断规范,医疗废物市场规模不断扩大。本次疫情会推动医疗废物处理产业链进一步发展。2019年中国医疗废物处理市场规模58.1亿元,随着我国人口老龄化加剧,医疗服务水平提高,预计中国2022年医疗废物处理市场规模将逼近85亿元。